Bài viết gần đây

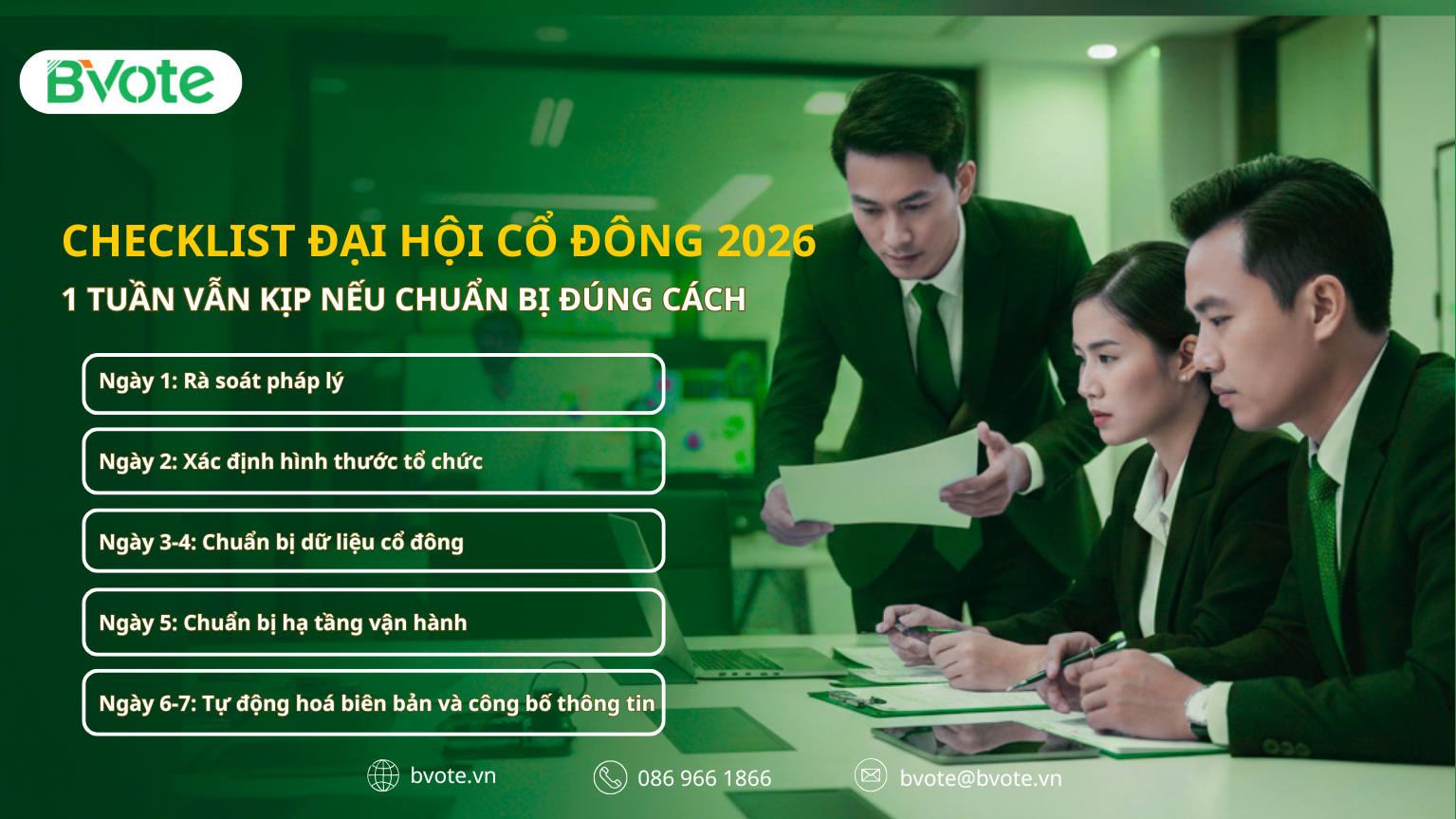

Checklist chuẩn bị Đại Hội Cổ Đông 2026 chỉ trong 1 tuần – Doanh nghiệp cần làm gì để đảm bảo đúng luật?

Đại hội cổ đông trực tuyến: Giữ quyền biểu quyết khi cổ đông vắng mặt

Đại hội cổ đông số 2026: Lời giải cho doanh nghiệp niêm yết có cổ đông phân tán

Lợi ích của Đại hội cổ đông trực tuyến đối với Ban Thư ký trong năm 2026

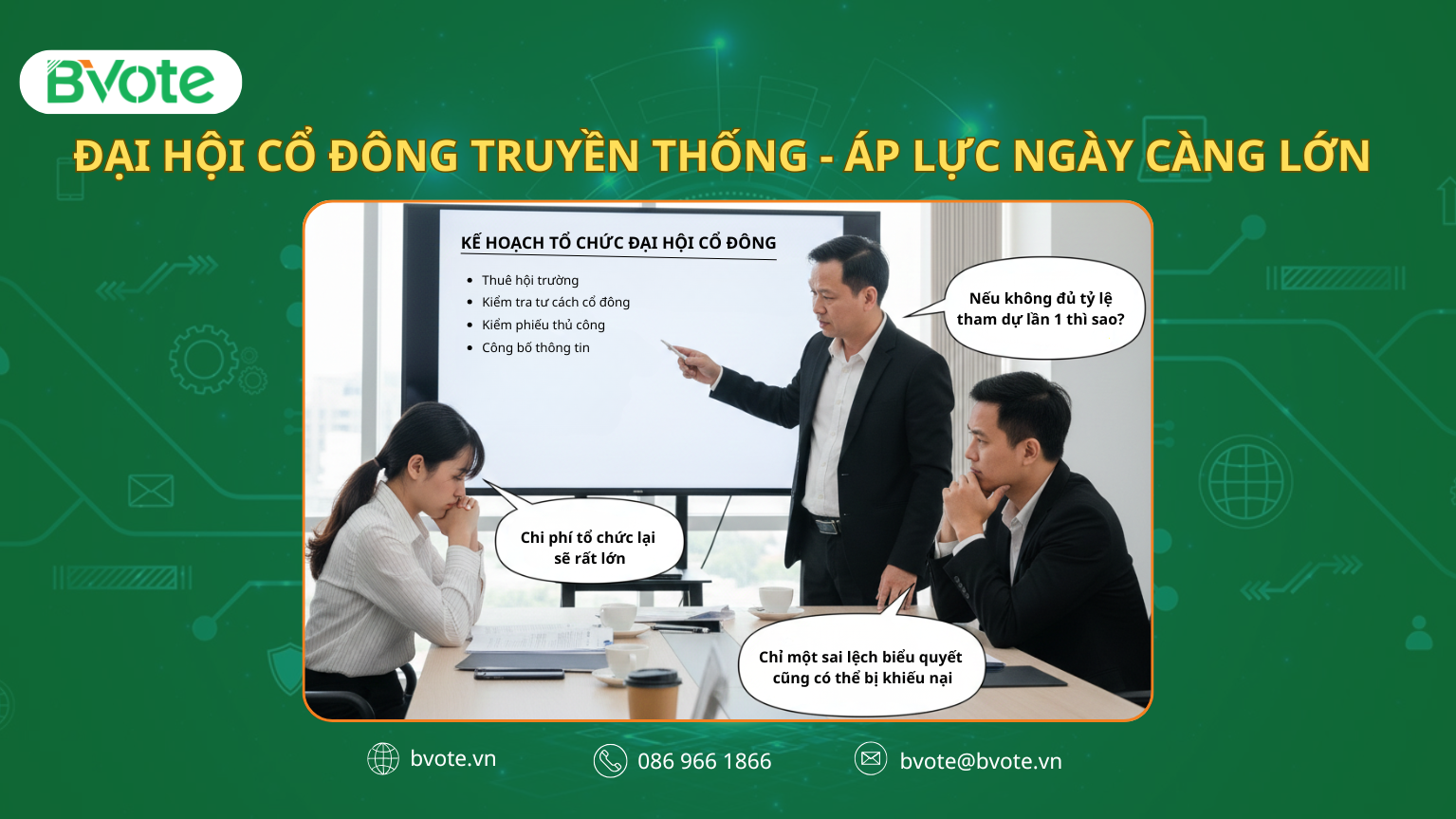

Đại hội cổ đông 2026: Từ cách tổ chức truyền thống đến giải pháp phần mềm trực tuyến

Kiến thức

Lãi suất thả nổi là gì?

Khi vay vốn ngân hàng, mọi người có thể nghe đến khái niệm lãi suất thả nổi. Vậy lãi suất thả nổi là gì? Bạn đang tìm hiểu về cách tính lãi suất thả nổi trên thị trường. Đọc ngay bài viết này của BVOTE để được tư vấn và hỗ trợ nhé.

Lãi suất thả nổi là gì?

Khi vay vốn ngân hàng, khách hàng sẽ phải chịu mức lãi suất được ghi lại trong hợp đồng vay vốn. Lãi suất này có thể là lãi suất cố định, hoặc lãi suất thả nổi tùy theo từng loại hợp đồng. Trong đó, lãi suất thả nổi là điều cần được lưu ý.

Lãi suất thả nổi chính là lãi suất cho vay của ngân hàng. Nhưng nó không cố định và có thể được điều chỉnh định kỳ, thay đổi theo từng mốc thời gian cố định. Tùy hợp đồng, mốc thời gian có thể điều chỉnh là 3, 6 hoặc 12 tháng.

Ngân hàng sẽ thỏa thuận với người vay đề thời gian điều chỉnh, cũng như mức điều chỉnh. Điều này sẽ dựa vào lãi suất tham chiếu và chỉ số lạm phát ở từng thời điểm cụ thể ra sao.

Thông thường, lãi suất thả nổi theo nền kinh tế sẽ thấp hơn so với lãi suất cố định. Nhưng ở một số trường hợp đặc biệt, nó cao hơn do sự điều chỉnh đặc biệt của ngân hàng cho vay vốn.

Ví dụ giúp bạn hiểu lãi suất thả nổi là gì?

Khách hàng vay 24 triệu đồng từ một ngân hàng, thời hạn vay là 12 tháng. Trong hợp đồng sẽ ghi rõ, trong 3 tháng đầu lãi suất cho khoản vay là 1%. Sau đó 3 tháng, lãi suất sẽ được điều chỉnh lên hoặc xuống theo tình hình thị trường.

Như vậy, những tháng đầu và những tháng cuối của thời gian vay vốn này, lãi suất là khác nhau. Số tiền lãi mà người vay phải trả cho ngân hàng cũng là khác nhau.

>> Xem thêm: Lãi suất chiết khấu là gì?

Công thức tính lãi suất thả nổi chi tiết

Công thức chi tiết

Cách tính lãi suất thả nổi cho một khoản vay ở ngân hàng như sau:

Tiền lãi trả hàng tháng = Số tiền vay vốn x lãi suất cố định theo tháng

Trong thời gian đầu, lãi suất cho vay được tính theo lãi suất cố định có ghi trong bản hợp đồng tín dụng. Khi thời gian ưu đãi kết thúc, ngân hàng sẽ tự động tính lãi suất thả nổi dựa theo những biến động của thị trường.

Lãi cho vay sẽ được tính dựa vào lãi suất huy động, cộng với biên độ do ngân hàng đó ấn định. Lúc này, tiền lãi sẽ được tính cụ thể như sau:

Tiền lãi trả hàng tháng = số tiền vay x lãi suất thả nổi theo quy định

>> Xem thêm: Cổ phiếu chu kỳ là gì?

Ví dụ về việc tính lãi suất

Khi một khách hàng vay thế chấp ngân hàng số vốn là 30 triệu đồng, thời hạn vay trong 2 năm.

- Trong 6 tháng đầu, mức lãi suất cố định được ngân hàng ấn định là 0,75% tháng.

- Từ tháng thứ 7 trở đi, mức lãi suất sẽ được điều chỉnh lên 1%/ tháng.

Như vậy, số tiền lãi khách hàng phải trả trong thời gian 6 tháng đầu:

Tiền phải trả = 30.000.000 * 0,75% = 225.000 VND

Số tiền lãi khách hàng phải trả cho ngân hàng kể từ tháng thứ 7 trở về sau là:

Tiền phải trả = 30.000.000 * 1% = 300.000 VND

Ưu nhược điểm của lãi suất thả nổi là gì?

Do phụ thuộc hoàn toàn vào nền kinh tế, lãi suất thả nổi cũng có những ưu nhược điểm nhất định. Cụ thể như sau:

Ưu điểm

Hiện tại, lãi suất thả nổi được áp dụng trong rất nhiều hợp đồng vay vốn. Khi thị trường biến động giảm, số tiền khách hàng phải thanh toán cho ngân hàng sau khi điều chỉnh sẽ thấp hơn so với trước đó.

Nhược điểm

Nếu trong thời gian vay vốn, lãi suất thị trường tăng cao hơn so với thời điểm vay, khách hàng sẽ phải chịu thiệt. Khoản tiền thanh toán cho ngân hàng sẽ cao hơn do chịu mức điều chỉnh cao hơn từ ngân hàng cho vay.

Ở một số trường hợp, mức lãi suất có thể bị điều chỉnh quá cao. Và người vay sẽ gặp phải những khó khăn nhất định trong việc chủ động về mặt tài chính, thanh toán nợ nần.

Ghi chú quan trọng

Mặc dù áp mức lãi suất thả nổi dựa vào biên độ, nhưng các ngân hàng cũng đưa ra khống chế. Đó là mức lãi suất cao nhất mà người vay phải trả cho ngân hàng sau khi điều chỉnh lãi suất phù hợp với tình hình nền kinh tế. Bạn có thể tham khảo thông tin này trên trang chủ của từng ngân hàng, đều được cập nhật liên tục mỗi thời điểm.

Lãi suất thả nổi và cố định có gì khác nhau?

Nếu bạn chưa biết phân biệt lãi suất cố định và thả nổi thì hãy tham khảo qua những chỉ tiêu dưới đây:

- Về bản chất: Lãi suất cố định sẽ không thay đổi suốt kỳ vay. Trong khi đó, lãi suất thả nổi sẽ được điều chỉnh theo thị trường.

- Về quy định trong hợp đồng: Lãi suất cố định sẽ được ghi rõ trong hợp đồng vay còn với lãi suất thả nổi là việc điều chỉnh và không có mức cụ thể.

- Về cơ sở ấn định: Lãi suất cố định sẽ áp dụng theo lãi suất thị trường ở tại thời điểm vay. Lãi suất thả nổi sẽ dựa vào lãi suất tham chiếu hoặc chỉ số lạm phát.

- Về thời gian vay: Lãi suất thả nổi được vay dài hạn còn lãi suất cố định thuộc loại ngắn hạn.

- Về biến động lãi suất thị trường: Nếu lãi suất giảm thì vay lãi suất thả nổi sẽ có lợi hơn lãi suất cố định. Ngược lại, nếu lãi suất thị trường tăng thì vay lãi suất suất cố định sẽ có lợi.

Ngoài ra, bạn cũng có thể dựa vào việc chịu tác động của lãi suất thị trường hoặc tính toán số tiền lãi để phân biệt rõ ràng hơn hai loại lãi suất này.

> Có thể bạn quan tâm:

Khi mua đất nên chọn lãi suất cố định hay lãi suất thả nổi?

Theo một số so sánh cho thấy, khi mua đất nếu người vay sử dụng lãi suất cố định sẽ cao hơn so với lãi suất thả nổi. Đây là hình thức giúp khách hàng giảm bớt rủi ro, an toàn khi tính toán được số tiến lãi cộng hàng tháng. Khi đó bạn có thể chủ động tài chính để chi trả. Tuy nhiên, thực tế lãi suất thả nổi giúp người vay tiết kiệm được chi hí hơ rất nhiều. Phù hợp cho những người vay thời gian trung hạn và dài hạn.

Tại các ngân hàng, lãi suất thả nổi được điều chỉnh theo định kỳ, 3 tháng, 6 tháng một lần. Nếu có ý định vay để mua đất, bạn hãy nắm rõ các kỳ hạn này. Cần đá hạn trước khi lãi suất bắt đầu tăng để không ảnh hưởng tới kinh tế.

Nếu nhận thấy lãi suất thị trường giảm thì lãi suất thả lỏng cũng được điều chỉnh xuống thấp hơn so với lãi suất của thị trường. Khi đó, lãi suất thả nổi cũng được giảm xuống đáng kể.

Vậy có nên vay theo hình thức lãi suất thả nổi hay không?

Với những thông tin trên, chúng tôi đã giúp bạn hiểu lãi suất thả nổi là gì. Theo các chuyên gia, trong hầu hết trường hợp, khoản tiền phải trả theo lãi suất thả nổi sẽ thấp hơn lãi suất cố định.

Ngược lại, việc chọn lãi suất cố định giúp bạn biết chắc mình phải trả mỗi tháng bao nhiêu tiền. Thay vì phải trông chờ vào thị trường. Tùy nhu cầu, thế mạnh tài chính, bạn nên cân nhắc để lựa chọn một hình thức vay vốn phù hợp nhé.

Hiện tại, BVOTE đang cung cấp các phần mềm họp trực tuyến, phần mềm bỏ phiếu online, phần mềm hội nghị nhà chung cư . Đây đều là những phần mềm quan trọng với hoạt động của các doanh nghiệp trong thời đại số. Nếu bạn có nhu cầu sử dụng hoặc tổ chức sự kiện ứng dụng công nghệ Blockchain liên hệ ngay với chúng tôi để được tư vấn và hỗ trợ nhé.